来源:新浪港股

4月3日消息,要约人、建滔(00148)及依利安达(01151)联合宣布,广发证券将代表要约人提出自愿有条件现金要约,以收购全部要约股份。根据要约,接纳要约的股东将以现金方式收到要约价每股股份18.07港元(采用汇率换算相当于2.33美元)。要约价较3月24日港交所收市价10.6港元溢价70.47%,较3月24日新交所收市价1.17美元溢价99.15%。

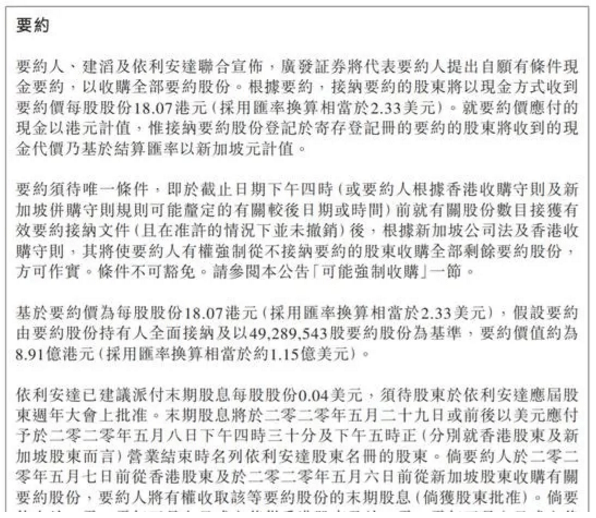

基于要约价为每股股份18.07港元,假设要约由要约股份持有人全面接纳及以4928.95万股要约股份为基准,要约价值约为8.91亿港元(采用汇率换算相当于约1.15亿美元)。

尽管要约人有意将依利安达私有化,但要约人能否就要约股份行使强制收购权利视乎要约接纳水平是否达致新加坡公司法项下的规定水平及香港收购守则规则2.11的要求是否获达成而定。

据悉,要约人依利安达国际集团的全部已发行股本由建滔间接持有。要约人持有依利安达公告日期已发行股本约48.55%,紧随要约完成后,要约人将持有已发行股本约74.92%,建滔集团将持有已发行股本100%。

依利安达已分别向港交所及新交所申请恢复股份买卖,自2020年4月3日上午9时正起生效。