MCU

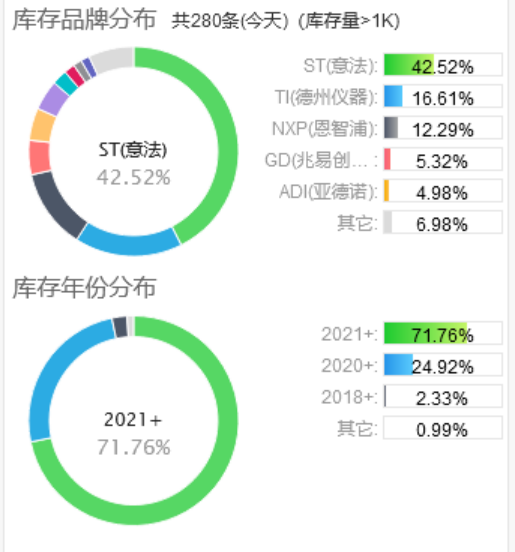

如今,随着上游缺芯的缓解,国产替代的推进,MCU的现货库存已经非常充足,市场形成了降价抛货的氛围。从7月1日国内采购商渠道的库存来看:MCU的库存量不仅非常充足,且今年的库存量仍旧非常大(ST、TI、NXP、GD占比较高)。

来源:见智研究

今年以来,通用消费类MCU的市场价伴随新一轮疫情持续走低,炒价的苗头很快被真实的(下行)需求扑灭,MCU供过于求的问题更加突出。如热门的STM32F103RCT6从一季度的百元高位跌回2位数价格,连带国产替代芯片品牌GD被竞相低价出售。与此同时,国产底端MCU打价格战、清库存、抢占市场份额的情形愈演愈烈。

不过高端MCU交期仍然紧张,新兴市场如智能汽车供不应求,现货价居高不下,为MCU现货市场带来了新的机会和挑战。

驱动IC

今年,受消费市场低迷影响,近期手机、笔电、家电等消费品市场需求持续下降,面板价格也随之骤降,面板驱动IC库存也随之升高,而终端对上游芯片的需求主要取决于库存水位的关注,一旦需求下降,驱动IC厂商也只能降价去库存,CINNO Research数据显示,2022年第二季度,全球显示面板驱动芯片DDIC价格降幅约在2%-8%,第三季度价格降幅或将继续扩大至4%-15%。

有消息称,已有驱动IC厂大砍晶圆代工投片量,幅度高达20%-30%,而此前三星暂停芯采购订单中,也包括驱动IC。

存储

如今,受疫情、通货膨胀等因素影响,全球消费需求下滑明显,终端上游的存储芯片也面临降价去库存的情况,据了解,2022年Q1全球DRAM营收季减4%,预计Q3价格将下跌10%,而在NAND Flash方面,2022年Q1整体产业营收季减2%,2022年Q3预计价格将下跌0-5%。

另外,闪存市场表示,全球最大的存储芯片生产国韩国,由于终端需求下降,库存无法及时消化,该国5月芯片库存激增53.4%,为四年来最大增幅。对此,闪存市场表示,去年10月以来,韩国芯片库存一直在同比增长,如今,已无可避免地出现降价求售、以价换量的情况。

三星考虑在2022年下半年降低存储芯片价格,旨在进一步扩大其市场份额,美光也认为,市场需求疲软,价格战已无法避免,其他厂商只有降价和损失业绩两条路可选。

5G芯片(手机SoC)

由于需求的骤减,其供应链的5G芯片也被迫砍单,有消息显示,近日联发科已对2022年第四季的5G芯片砍单30%-35%,高通也对高端骁龙8系列产量下调了10%-15%,天风证券郭明錤表示,从两大5G芯片龙头的砍单情况来看,终端市场需求不振的情况恐怕到了2023年第一季度都难以改善。

CIS芯片

如今手机等终端需求下降,CIS芯片也受到了影响,据群智咨询表示,CIS(接触式图像传感器)目前的供需情况整体处于供过于求的现状,厂家库存积压严重。有消息显示,中国Android品牌的前五大CIS供应商总库存已超过5.5亿颗,预计第三季度,5P/50M的CIS价格约为5.1美金一个,同比下降14%。

CPU、GPU

现如今,受笔电市场需求下降影响,笔记本电脑中核心的CPU、GPU元件需求不振,厂商砍单严重,价格也开启了下降趋势。有消息显示,GPU自2022年初以来,价格已经平均下降了57%。

而AMD削减了今年第四季度到明年第一季度的7nm、6nm工艺CPU、GPU芯片的订单,规模大约2万片晶圆;NVIDIA采用5nm工艺的下一代RTX 40系列GPU,原计划今年9月发布,现在有可能推迟到2023年才会发布,推迟发布意味着台积电等代工厂无法拿到最新的订单,从另一种角度来说,也是一种砍单;英特尔也在第二季度将其主要PC品牌的Alder Lake CPU价格下调了10%,并准备将其新一代处理器(包含酷睿i5和酷睿i7芯片)再削减5%。

PA芯片

到了2021年第四季度,手机需求下降,产业链面临库存调整,射频PA厂商也进入了进杀价出货阶段,据集微网5月30日消息,PA芯片库存水位较高,而稳懋、宏捷科等上游砷化镓代工厂的产能也一再下滑,降至冰点。

被动元件

据悉,各终端、原厂、渠道商的MLCC仍然处于去库存状态,供求关系短期内难以逆转,价格处于低位。“渠道商的价格不会再降了,再降就赚不到钱了。”

据了解,目前MLCC厂商的库存大部分在1.5-2.5个月之间,但部分下游的代理商库存已经达到4个月之久,此前预计8月可恢复至健康库存水位,但现在有消息称恐怕将延迟到9月份,有机构预计,消费类MLCC在2022年下半年需求将持续减弱,预计价格下跌3%-6%,总的来说,被动元件在今年第三季度旺季不旺几乎已成定局。

来源:ittbank

声明:我们尊重半岛官方网页入口 ,也注重分享;文字、图片版权归原作者所有。转载目的在于分享更多信息,不代表本号立场,如有侵犯您的权益请及时联系,我们将第一时间删除,谢谢